Chapitres

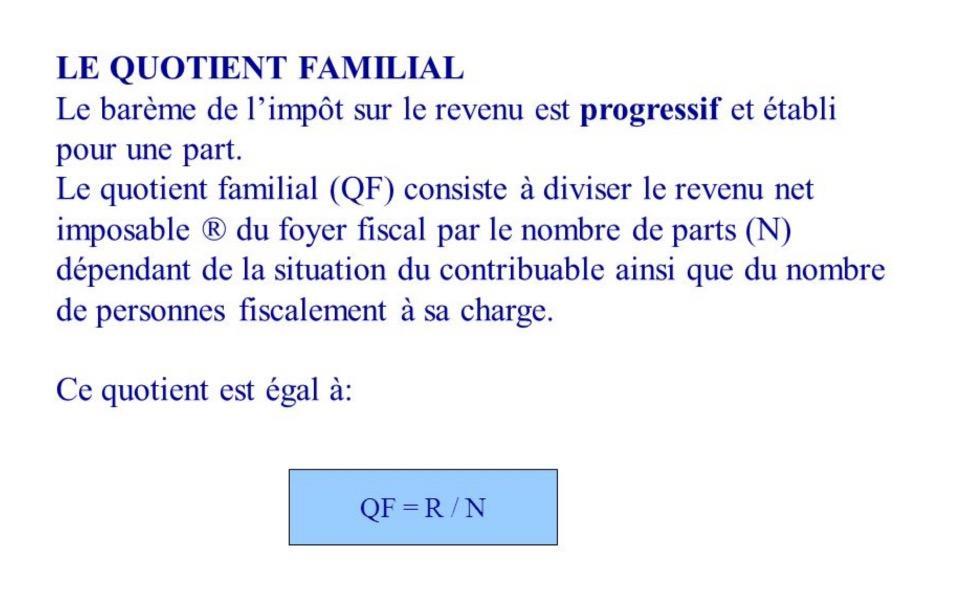

L'impôt sur le revenu n'est pas un impôt individuel, il est fondé sur le foyer fiscal.

L'imposition à raison du foyer fiscal

Cela signifie que, en France, un contribuable est tenu de payer l'impôt sur les revenus totalisés par les membres qui composent le foyer fiscal.

La composition du foyer fiscal

Art.6-1 du code général des impôts : « Le foyer fiscal est constitué par le contribuable majeur s'il est célibataire, veuf ou divorcé et de son conjoint s'il est marié ou s'il est pacsé ».

- une déclaration de monsieur de ses revenus entre le 1er janvier et la date du mariage

- une déclaration de madame de ses revenus entre le 1er janvier et la date du mariage

- une déclaration des deux des revenus entre la date du mariage et le 31 décembre

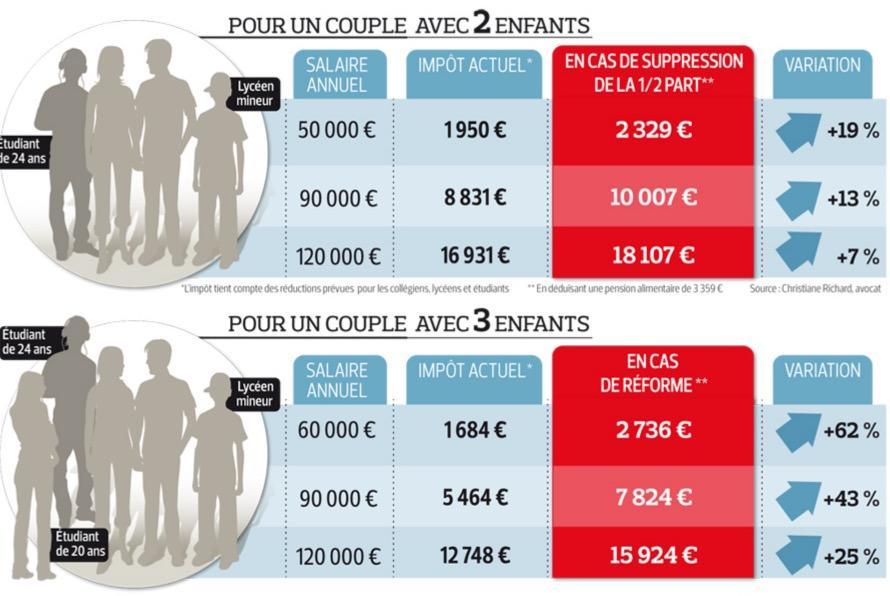

Effectivement, l'année du mariage, un couple payait moins d'impôts que les années antérieures et que les années postérieures. Tout ceci a disparu depuis 2009. Désormais, quelque soit la date du mariage, les personnes mariées ou les pacsés sont soumis à une imposition commune pour les revenus dont ils ont disposé pendant l'année du mariage ou du pacs (art.6-5). Le foyer fiscal comprend évidemment les enfants mineurs du ou des contribuables, les enfants considérés comme étant infirmes quel que soit leur âge ainsi que les enfants qui ont été recueillis. La situation de la famille est appréciée au 1er janvier sauf dans l'hypothèse d'un changement en cours d'année si ce changement est favorable au contribuable. Ex : un couple devient une famille avec l'arrivée d'un enfant.

Le rattachement

Dès que l'enfant devient majeur, il constitue son propre foyer fiscal (même s'il réside au foyer de ses parents).

Mais, il peut demander à être rattaché au foyer fiscal de ses parents dans les deux cas suivants :

- L'enfant a moins de 21 ans. Cela est lié à la présidence VGE de 1974 lorsque la majorité a été abaissée de 21 à 18 ans.

- Les enfants qui ont moins de 25 ans mais qui poursuivent des études

L'enfant doit demander expressément son rattachement sur la déclaration de revenus souscrite par ses parents. L'option pour le rattachement est valable au titre d'une année. Donc, chaque année, il faut indiquer que l'enfant est rattaché. Le rattachement a pour conséquence d'inclure les revenus de l'enfant si il y a lieu dans les revenus du foyer fiscal. Si l'enfant perçoit sur une année civile trois fois plus que le SMIC, le surplus sera ajouté au foyer fiscal (= le abattement). Il y a des hypothèses à envisager. Supposons que l'enfant rattaché est marié. Les revenus du ménage, par effet de propagation, sont intégrés dans le foyer fiscal des parents. Mais il n'y aura pas le bénéfice de part supplémentaire. Il y aura un abattement sur les revenus du foyer fiscal (= déduction de revenus). L'abattement sera de 5698€ par personne à charge, c'est-à-dire l'enfant du contribuable, son conjoint, et le cas échéant les enfants.

Le cas particulier des sociétés de personnes

Les sociétés relèvent de deux catégories principales :

- Les sociétés de personnes : assujetties à l'impôt sur le revenu (SCI, SARL, SCP, etc)

- Les sociétés de capitaux : assujetties à l'impôt sur les sociétés

Dans les sociétés de personnes, l'implication personnelle des associés est prédominante et, corrélativement, il y a une faible densité de la personne morale d'où la soumission à l'impôt sur le revenu. → C'est pourquoi les bénéfices des sociétés de personnes sont assujettis à l'impôt sur le revenu en la personne des associés pour la part des bénéfices correspondant à leurs droits dans la société. → C'est pour cela qu'on dit que les sociétés de personnes sont transparentes.

Résumer avec l'IA :

Si vous désirez une aide personnalisée, contactez dès maintenant l’un de nos professeurs !